Þegar betur er að gáð - Staðreyndir um stöðu heimilanna

Margt bendir til þess að staða heimila sé sterkari en haldið hefur verið fram og mun betri en búast hefði mátt við í heimsfaraldri. Kaupmáttur hefur aukist og engar vísbendingar eru um aukin vanskil heimila.

Að undanförnu hefur talsverð umræða átt sér stað um auknar skuldir heimilanna. Eru þær sagðar hafa vaxið á ábyrgð stjórnvalda sem hvatt hafi til aukinnar skuldsetningar. Aukin skuldsetning hafi gert það að verkum að heimilin séu berskjölduð gagnvart hækkandi vöxtum og því þurfi ríkisstjórnin að grípa til viðeigandi ráðstafana, þar sem þjóðin standi nú frammi fyrir snarpri breytingu á húsnæðiskostnaði til hins verra.

En hver er raunveruleg staða heimilanna?

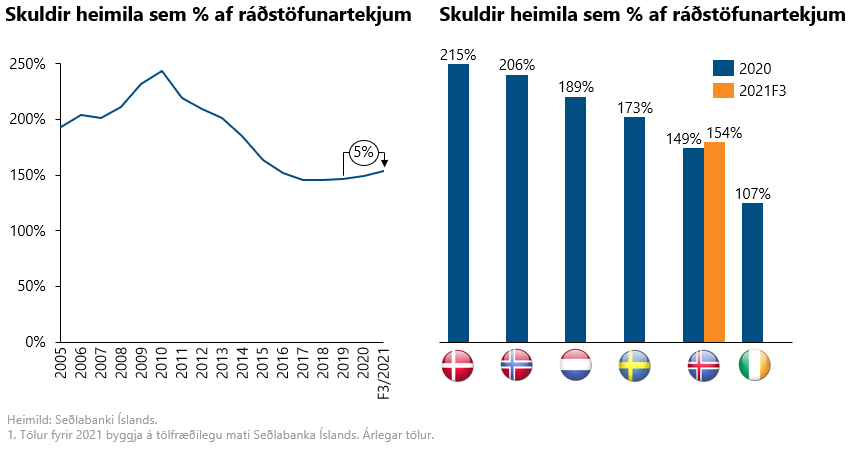

Margt bendir til þess að staðan sé sterk og mun betri en búast hefði mátt við í heimsfaraldri. Kaupmáttur jókst í faraldrinum og engar vísbendingar eru um aukin vanskil heimila, eins og fjallað er um hér síðar. Rétt er að skuldsetning hefur aukist í krónum talið, en frá árinu 2019 hafa skuldir heimilanna samt sem áður einungis vaxið 5% umfram vöxt ráðstöfunartekna. Þá er einnig vert að nefna að skuldir sem hlutfall af ráðstöfunartekjum eru með þeim lægstu sem þekkjast meðal nágrannaþjóða, eins og sjá má á meðfylgjandi mynd.

Skuldir tekjulægstu heimilanna

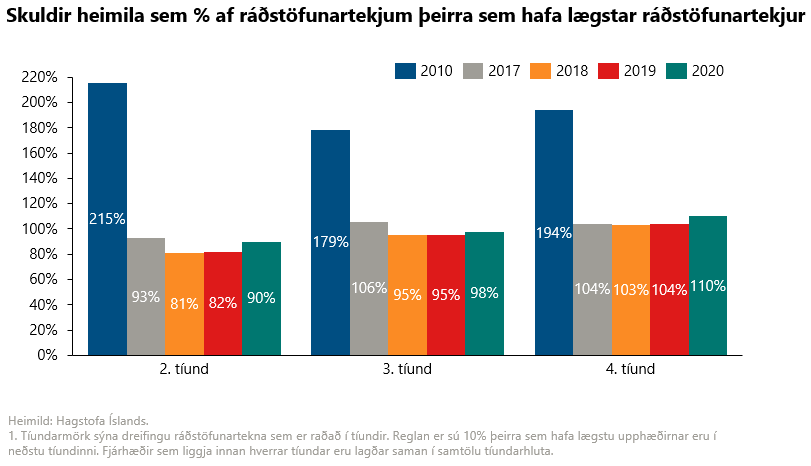

Skuldir sem hlutfall af ráðstöfunartekjum þeirra heimila sem hafa lægstar ráðstöfunartekjur hækkuðu lítillega á árinu 2020 en ekki eru tiltæk gögn fyrir árið 2021. [1]

Á árinu 2020 var vöxtur skulda umfram vöxt ráðstöfunartekna 3% meðal heimila í 3. tekjutíund og 6% meðal heimila í 4. tekjutíund, eins og sjá má á mynd að neðan. Þá er vakin er athygli á því að hlutfallið meðal 2. tekjutíundar og 3. tekjutíundar mælist lægra árið 2020 í samanburði við árið 2017. Auk þess var hlutfallið töluvert hærra fyrir áratug síðan og hefur dregist saman um 58% meðal heimila í 2. tekjutíund frá árinu 2010.

Kaupmáttur heimilanna hefur aukist í faraldrinum

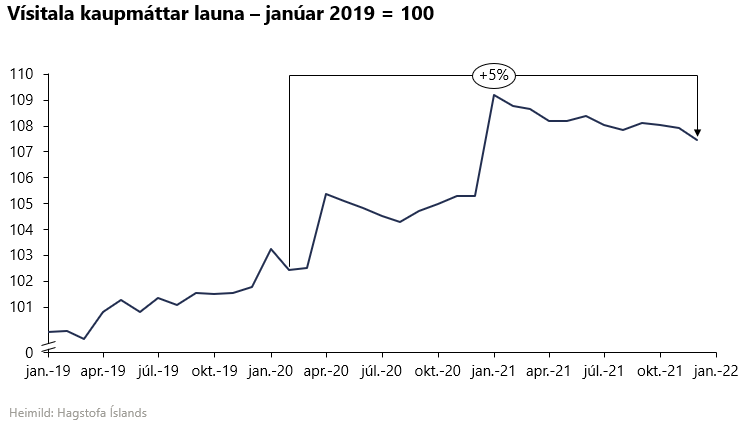

Líkt og seðlabankastjóri benti á við vaxtaákvörðun í vikunni, miðuðu aðgerðir í faraldrinum að því að viðhalda kaupmætti. Óhætt er að segja að þær fyrirætlanir hafi gengið eftir og gott betur. Seðlabankastjóri rakti að lækkun stýrivaxta og inngrip Seðlabankans á gjaldeyrismarkaði, gagngert til þess að styðja við gengi krónunnar, hefðu orðið til þess að kaupmáttur heimilanna jókst. Vísitala kaupmáttar launa hækkaði um 3,7% að meðaltali á árinu 2021 og hefur hækkað um 5% frá upphafi faraldursins.

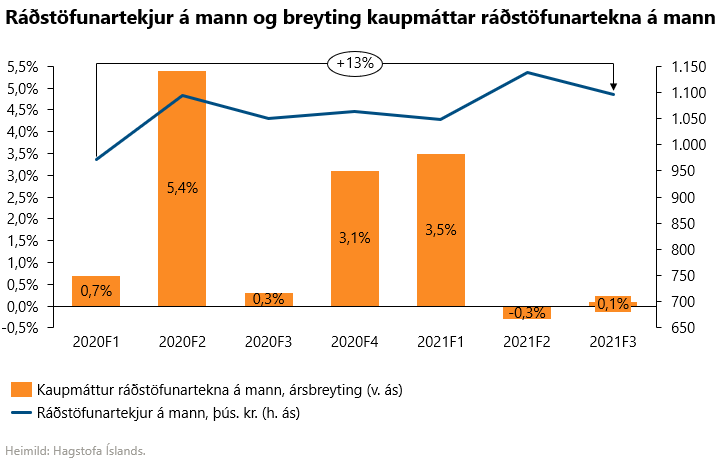

Ráðstöfunartekjur á mann jukust jafnframt um 4,4% á þriðja ársfjórðungi 2021 samanborið við sama tímabil fyrra árs og eru nú um 13% hærri en á fyrsta ársfjórðungi 2020. Að teknu tilliti til verðlagsþróunar hefur kaupmáttur ráðstöfunartekna á mann einnig aukist frá upphafi faraldursins og jókst um 0,1% á þriðja ársfjórðungi 2021 samanborið við sama tímabil fyrra árs.

Engar vísbendingar um aukin vanskil heimilanna

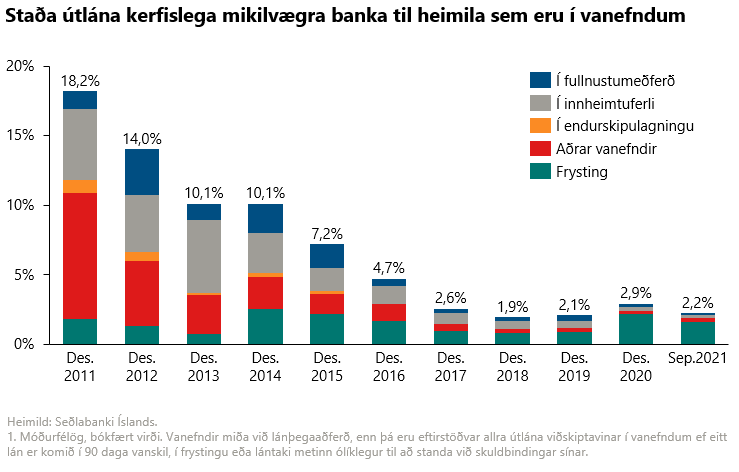

Hlutfall lána heimila í vanskilum hefur lækkað upp á síðkastið eftir tímabundna hækkun árið 2020. Hlutfall lána heimila í vanskilum hjá kerfislega mikilvægum bönkum (KMB) mældist 2,2% í september 2021 og hafði hlutfallið þá lækkað um 0,7 prósentustig frá upphafi árs 2021 og mældist aðeins 0,1 prósentustigi hærra en fyrir faraldurinn. Lækkun hlutfallsins skýrist að hluta til af auknum útlánum bankanna til heimila en vert er að nefna að vanskil hafa auk þess lækkað í krónum talið. Þá voru 1,6% lána heimila í frystingu í september síðastliðnum en hlutfallið var um 2,2% í byrjun árs 2021. Hefur fjárhæð útlána í frystingu jafnframt farið lækkandi síðustu misseri.

Af framangreindri umfjöllun má ráða að vanskil heimilanna eru nú minni en áður. Einnig er vert að nefna að efnahagsreikningur heimilanna er mun sterkari en fyrir faraldurinn og er uppsafnaður sparnaður þeirra enn mikill. Þannig er margt sem rennir stoðum undir þá fullyrðingu að staða heimilanna sé almennt sterk og hafi raunar aldrei verið sterkari, að sögn seðlabankastjóra. Rétt er að taka fram að greiningin hér að framan nær yfir stöðu heimilanna í heild en ekki einstakra hópa. Í því samhengi er þó vert að nefna að gögn benda til þess að jöfnuður í landinu hafi aukist að undanförnu eins og fjallað var um í útgáfu ráðsins í síðasta mánuði.

Komið í veg fyrir nauðsynlegt aðhald með aðgerðum?

Eins og rakið er hér að framan hafa verið uppi kröfur um að stjórnvöld styðji við viðkvæma hópa til að bregðast við hækkandi greiðslubyrði íbúðalána. Seðlabankastjóri hefur gagnrýnt þær tillögur og telur slíkar eftirspurnarhvetjandi aðgerðir til þess fallnar að vega á móti auknu aðhaldi peningamála sem aftur geti valdið meiri og þrálátari verðbólgu en ella.

Í umræðunni fer lítið fyrir þeirri staðreynd að eignauppbygging þeirra sem nú þegar búa í eigin húsnæði, sem er yfir 70% fólks 18 ára og eldri, hefur verið umtalsverð að undanförnu vegna hækkandi húsnæðisverðs. Á hinn bóginn stendur eftir hópur fólks sem á ekki húsnæði og hefur þ.a.l. ekki notið þeirrar eiginfjáraukningar sem hækkanir hafa fært húsnæðiseigendum. Skv. könnun hagdeildar HMS voru 13% 18 ára og eldri á leigumarkaði árið 2021 og rúm 11% í foreldrahúsum. Eftirspurnarhvetjandi aðgerðir verða til þess að þröskuldur þessa fólks inn á markaðinn heldur áfram að hækka.

Seðlabankastjóri benti á að eftir vaxtahækkunina síðasta miðvikudag séu vextirnir þeir sömu og við upphaf faraldursins og að staða heimilanna sé almennt góð. Stýrivextir eru enn lágir í sögulegu samhengi en á sama tíma fyrir þremur árum voru vextirnir t.a.m. 4,5%. Seðlabankinn hefur hins vegar sætt gagnrýni vegna örra breytinga á stýrivöxtum frá upphafi faraldursins en mikilvægt er að gera grein fyrir þeirri þróun sem mögulega hefði orðið ef ekki hefði verið gripið til áþekkra ráðstafana. Seðlabankinn benti á að tekist hefði að lágmarka neikvæð áhrif faraldursins á bæði heimili og fyrirtæki með því að viðhalda stöðugu gengi krónunnar og kaupmætti heimilanna. Á það var bent að án fyrrnefndra inngripa hefði langtímaatvinnuleysi sennilega orðið meira með tilheyrandi langtímaskaða í hagkerfinu sem að lokum myndi skila sér í mun verri stöðu ríkissjóðs en nú blasir við. Í þessari umræðu hefur því auk þess verið haldið fram að Seðlabankinn sé í hópi fárra banka sem hafi hækkað vexti og þ.a.l. hert aðhald peningastefnunnar. Raunin er hins vegar sú að rúmlega fjórir af hverjum tíu seðlabanka OECD- og G20-ríkja hafa hækkað vexti frá ársbyrjun. Þá hafa aðrir seðlabankar dregið úr magnbundinni íhlutun og hert þannig ólina, þar á meðal Seðlabanki Evrópu.

[1] Tíundarmörkin gefa til kynna dreifingu ráðstöfunartekna. Þannig tilheyra 10% þeirra sem hafa lægstu ráðstöfunartekjurnar 1. tíund og fjárhæðir sem liggja innan hverrar tíundar eru síðan lagðar saman í samtölu tíundarhluta. Við greiningu á þróuninni er ekki litið til 1. tekjutíundar þar sem ætla má að dágóður hluti þess úrtaks hafi engar eða óreglulegar tekjur.